Secteur bancaire : une opportunité de rebond ?

03.10.2022 14:05

Publié à l’origine sur la Bourse au quotidien.fr

La salve des résultats des entreprises pour le troisième trimestre approche. Dans cet article Gilles Leclerc vous démontre pourquoi il faut cibler dès maintenant les secteurs qui montrent des signes de rebond et comment profiter des meilleures opportunités !

Dans des marchés particulièrement difficiles cette année, il n’en reste pas moins que des valeurs – et des indices – ont déjà sérieusement consolidé.

À l’image du qui lâche une vingtaine de pourcents depuis le début de l’année, le perd, lui, plus de 30%. Le grand perdant étant le S&P500 en recul de 25% à la clôture de vendredi.

Que faire lors des prochaines échéances?

Nous sommes à la veille de la vague des publications trimestrielles. Les résultats pourraient rester corrects (surtout aux US), mais lors des annonces, les données les plus importantes (ou les plus attendues) devraient être les perspectives annoncées par les entreprises pour les prochains mois.

Dans les jours à venir, la volatilité risque de rester élevée, les secousses peuvent continuer de s’enchaîner, mais par contre, en bons stratèges, les investisseurs (les « grosses mains ») resteront prudemment sur le côté avant d’en savoir plus.

Pour le moment, il y a deux règles à respecter : d’une part, ne surtout pas réagir intempestivement (ou émotionnellement) aux premières annonces, et d’autre part (de loin le plus important) commencer dès maintenant à CIBLER les valeurs ou secteurs qui testent actuellement des niveaux de support majeurs afin d’être prêt à les attraper dès les premiers signes de rebond.

Donc, plutôt que de scanner valeur par valeur, je vais vous proposer dans les jours prochains de cibler les secteurs économiques qui ont une chance de rebond. Ou pour être plus précis, quels secteurs économiques sont actuellement au contact de supports majeurs sur lesquels un rebond pourrait s’amorcer dans les jours à venir… En tout cas si un signal est donné alors que lesdites valeurs se situent toujours dans la zone de leur support.

L’indice Banks

Je vous propose de commencer par le secteur bancaire européen avec l’indice Stoxx 600 Banks (code SX7P / Isin EU0009658806).

À noter que pour tous ces secteurs de l’Eurostoxx 600, il existe des trackers (ETF) qui vous permettent de les acheter comme une simple action.

À titre d’exemple, Lyxor vous donne accès à son ETF Lyxor Stoxx Europe 600 Banks qui réplique l’indice Stoxx 600 Banks.

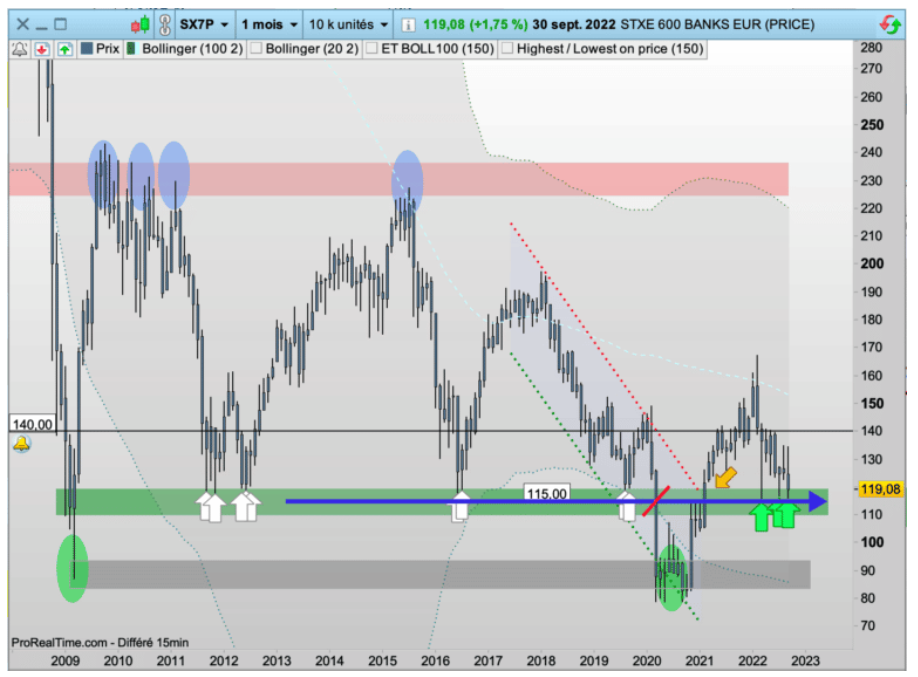

L’indice Stoxx 600 Banks est donc un candidat potentiel au rebond. Il teste actuellement un support important, (le rectangle horizontal vert du graphe ci-dessous), qui depuis plus de 10 ans (2011 pour être exact) a toujours été une zone clé, c’est-à-dire occasionnant soit des rebonds (flèches blanches) soit une accélération à la baisse en cas de cassure (petit segment rouge).

Secteur bancaire : une opportunité de rebond ?

Secteur bancaire : une opportunité de rebond ?

C’est un support qui a déjà porté ses fruits dans le passé. En avril 2020 par exemple (voir flèche orange).

A cette époque, je partageais avec vous un plan de trade pour reprendre position avec pour objectif 140 pts. Objectif « petit bras » et dépassé puisque l’Eurostoxx 600 Banks est monté à plus de 160 pts malgré (?) à l’époque l’annonce de la première vague de Covid.

Bref, depuis, on a observé trois nouveaux retours sur le support en question (petites flèches vertes) et … un possible nouveau signal de rebond à suivre.

En passant en vue hebdomadaire, le support mensuel (« S.M » a été reporté ci-dessous).

Secteur bancaire : une opportunité de rebond ?

Secteur bancaire : une opportunité de rebond ?

On distingue bien les trois dernières « frappes » dans la zone du support.

Actuellement, l’indicateur de tendance MACD s’oriente à la baisse, mais une fois de plus il va falloir attendre le début de la saison des résultats pour voir comment le marché réagit.

Comment faut-il se positionner ?

Il existe deux façons de se positionner :

La première étant d’attendre un nouveau signal positif de la MACD alors que les cours se situent toujours dans la zone du support mensuel, donc au-dessus de 112 pts pour être large. Evidemment, si les 112 pts craquent et que la MACD continue de plonger – ne prenez surtout pas position.

La deuxième et la plus simple étant de positionner une alarme qui sonnera en cas de cassure à la hausse de la résistance oblique baissière de court terme ( le segment rouge).

Ça sonne ? On peut y aller en plaçant un stop sous le support mensuel.

Ça ne sonne pas ?

On laisse passer et on va jouer ailleurs.

CQFD,

Bonne semaine à tous,

Gilles