Cette semaine, les chiffres économiques US seront plus importants que la FED

31.10.2023 09:48

Changement d’heure

N’oubliez pas que les USA n’ont pas encore passé à l’heure d’hiver, ce sera le week-end prochain.

Le décalage horaire avec l’Amérique du Nord ne sera plus que de 5 heures. Donc ne vous faites pas avoir pour le trading car Wall Street va ouvrir à 14h30 et clôturer à 21 heure et les chiffres américains et canadiens sortiront 1 heure plus tôt !

L’inflation en Zone Euro

Un ralentissement significatif est attendu

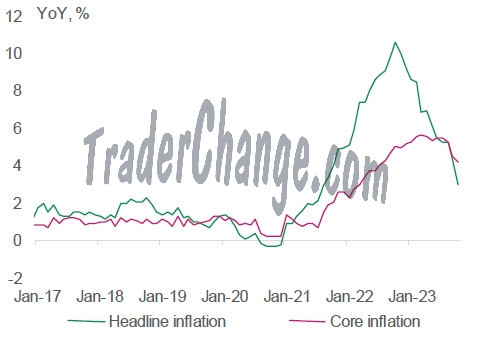

Inflation en Zone Euro

L’inflation devrait passer de 4,3% le mois précédent à 3,2%, mais Il est fort probable que 50% du ralentissement de l’inflation sera expliqué par des effets de base sur le prix de l’énergie.

On remarquera que si l’inflation hors alimentation & énergie (en violet sur le graphe) a monté moins vite en 2021, comparé à l’inflation globale (en vert), elle baisse aussi moins vite et avec un retard.

Cette dernière devrait donc peu ralentir et passer de 4,5% à 4,3%.

Ce qui, évidemment préoccupe la BCE car l’inflation hors alimentation & énergie reste à plus de deux fois supérieure à sa cible à moyen terme.

Mais, le ralentissement de l’activité économique en Europe devrait aider la BCE, car on voit déjà que les directeurs d’achat dans l’Industrie et dans les services signalent que la pression sur les prix continue de chuter.

Le PIB de la Zone Euro

Est-ce le début de la récession ?

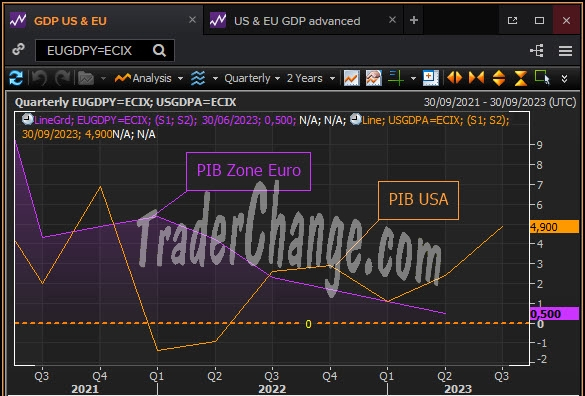

PIB en Zone Euro et aux USA

On peut le craindre…

Les économistes attendent une croissance nulle pour ce 3ème trimestre et à +0,2% sur un an glissant.

On pourrait même avoir une contraction du PIB de la Zone Euro, mais le marché ne sera pas surpris pour autant, car :

1) Une contraction du PIB est déjà anticipée pour l’Allemagne et contrebalancée par une croissance légère en France, Italie et Espagne.

2) Le marché a déjà eu un avant-goût avec les indices des directeurs d’achat en chute aussi bien en Allemagne, qu’en France.

Affligeant, quand on voit que la croissance américaine a atteint +4,9% en annualisé (en orange sur le graphe), pour ce même trimestre !

La réunion de la FED

Powell nous a déjà prévenu que le status quo serait le scenario le plus probable

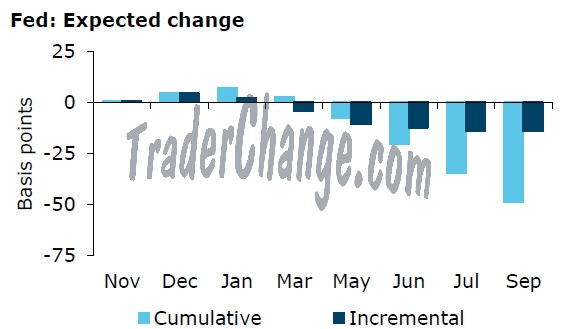

Anticipations de marché pour les taux directeurs de la FEDUSA

Et les Primary Dealers sont des bons petits soldats puisqu’ils anticipent des taux directeurs inchangés à 99,9% On ne peut pas faire mieux LOL

Comme vous pouvez le voir sur le graff, le marché des Effective Fed Funds Rates indique que les traders institutionnels anticipent une hausse des taux directeurs de seulement 5 bps pour décembre et 2 bps pour janvier, donc autrement dit, selon eux : il ne devrait plus y avoir de hausse et le début de la baisse des taux directeurs arriverait en mars 2024.

Le sujet, n’est évidemment pas là, mais je pense que Powell précisera que ce sera en fonction des chiffres qui vont sortir entretemps, évidemment.

De plus, la hausse récente des taux long terme « fait le job » pour la Banque Centrale, pour l’instant.

Quoiqu’il en soit, Mr Powell devrait maintenir un biais haussier car l’économie est résiliente : les derniers chiffres sont sortis plus forts qu’attendu.

Et, lors de son dernier message, Powell nous a prévenu que le status quo serait le scenario le plus probable, toujours avec le message clé : « higher for longer ».

La réunion de la Banque d’Angleterre

La surprise pourrait venir plutôt de la Banque d’Angleterre que de la FED !

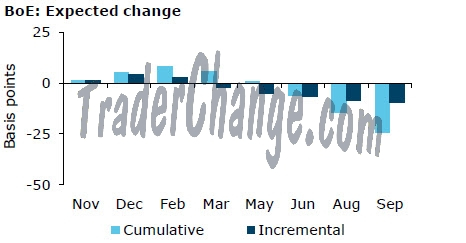

Anticipations de marché pour les taux directeurs de la BOE

La Banque centrale a laissé son taux directeur inchangé lors de sa dernière réunion, après 14 hausses consécutives et devrait faire pareil ce jeudi.

La décision avait été très partagée avec 4 des 9 membres qui auraient préféré une 15ème hausse, ce qui laisse penser que le vote sera à nouveau serré pour cette fois encore.

L’inflation évolue maintenant sous les anticipations de la Banque Centrale.

Mais à l’inverse, la croissance des salaires du secteur privé est toujours très forte avec +8,1%, bien au-dessus de ses anticipations. Ce qui doit inciter certains membres du MPC de voter pour une hausse du taux directeur.

Le taux directeur est attendu inchangé, mais un sondage Reuters montre que 16 sur 28 institutionnels sondés pensent qu’il y aura un hausse additionnelle d’ici la fin de l’année.

Par conséquent, le message du gouverneur Bailey sera critique pour l’évolution de la paire .

Actuellement, le marché interbancaires des swaps SONIA anticipe pour autant, qu’une hausse de 8 bps pour février 2024 et nous indique que la première baisse du taux directeur interviendrait en juin 2024.

Le rapport sur l’emploi américain

Un ralentissement des créations d’emploi est anticipé

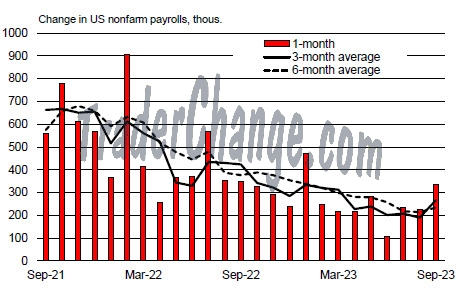

Créations d’emplois aux USA

Mais, le chiffre devrait rester toujours honorable, vers 180 000 contre 336 000 le mois précédent.

Avec 180 000, les créations d’emploi compensent encore largement l’arrivée des nouveaux entrants sur le marché qui se situe aux alentours de 100 000/mois.

Ce qui fait penser que le taux de chômage devrait rebaisser à +3,7%, après avoir atteint un plus bas à 3,4% de plus d’un demi-siècle en février dernier.

On surveillera la révision du mois précédent, pour voir si c’était une anomalie ou une réaccélération des créations d’emploi car la plupart des indicateurs du marché de l’emploi pointent pour un ralentissement graduel.

Les salaires horaire moyens devraient ralentir mais à un chiffre toujours très robuste de 4,0%.

Pour certains membres de la FED, ce chiffre devrait plutôt se situer dans une fourchette de 3,0%/3,5% pour être compatible avec sa cible d’inflation.