Faillite de la banque californienne SVB : Va-t-on revivre la crise financière de 2008?

13.03.2023 03:11

[ad_1]

Ça fait peur car les journaux titrent « La plus grosse faillite bancaire depuis la faillite de Lehman Brother en 2008 ».

La fermeture de la SVB, la Silicon Valley Bank, par le FDIC fait suite à la faillite de la banque Silvergate Capital, spécialisée dans le financement de projets crypto.

Le FDIC, c’est l’équivalent de notre FDGR (le Fonds de Garantie et de Résolution des Dépôts) qui vous remboursera jusqu’à 100 000 € sous 7 jours en cas de faillite de votre banque.

Alors, il faut savoir que la majorité des clients de la SVB, c’est 2 500 entreprises de « Capital Risque » de la Silicon Valley et qui ne seront remboursées qu’à hauteur de 250 000 $.

Or la majorité de ces comptes sont beaucoup plus capitalisés et environ 89% des montants des dépôts ne sont pas assurés.

Que s’est-il passé ?

La banque SVB possédait 209 milliards $ d’actifs et 175 milliards $ de dépôts de ses clients qu’elle avait placé en obligations pour obtenir un rendement. Or, depuis l’achat de ces obligations, la FED a augmenté ses taux directeurs, générant ainsi des moins-values latentes à l’actif de toutes les banques.

La banque SVB a donc dû vendre des obligations pour faire face à des retraits massifs d’argent. Elle a ainsi concrétisé 1,8 milliards $ de moins-values latentes en vendant des obligations en perte.

Alors, j’ai souvent entendu l’adage boursier « Pas vendu pas perdu » dans la bouche des traders débutants et des crypto fans.

Et à nouveau aujourd’hui, on a la preuve que cet adage est faux car lorsque l’on concrétise la vente, ce n’est pas forcément au meilleur moment : C’est quand on est forcé…

Donc, se dire « Pas vendu, pas perdu », ça revient à faire l’Autruche, à mettre un cadavre dans le placard. Cadavre qui va ressurgir tôt ou tard et au pire moment. Et en attendant, c’est aussi rester affecté émotionnellement, ne pas faire le deuil, et perdre des opportunités de trades.

Mais, il ne faut pas se tromper, l’origine de cette faillite, ce n’est pas la hausse des taux de la FED, c’est bien dû aux pertes des clients, des fintechs et notamment des plateformes de cryptos en perte, qui ont été forcées de faire des retraits d’argent pour payer les salaires et autres charges.

Alors la grande question, c’est « Va-t-on revivre la crise financière de 2008 ? »

SVB, c’est la plus grosse faillite depuis Washington Mutual en 2008.

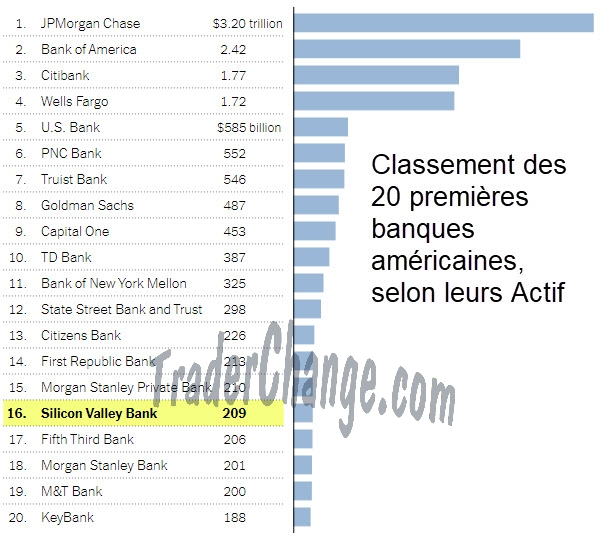

Mais SVB, n’est pas une banque grand public et les grandes banques américaines comme JP Morgan, Bank of America (NYSE:), Citigroup (NYSE:), sont beaucoup plus capitalisées.

Comme vous le voyez sur le graphe, JP Morgan, par exemple, détient 3 200 milliards $ contre 210 milliards $ pour SVB :

Actif au bilan des banques américaines

De plus, leur business model est beaucoup plus diversifié.

Et l’assouplissement de la loi Dodd-Franck pour les banques régionales, acté par Donald Trump en 2018 , y est pour beaucoup.

Car si cela n’avait pas été le cas, SVB aurait été forcée de couvrir son risque progressivement.

Assouplissement dont ne « bénéficient » pas les grandes banques nationales.

Enfin, « le malheur des uns, fait le bonheur des autres » : Les réallocations des ventes d’actions de fintech, vers des achats de valeurs refuge comme les obligations du Trésor Américain, font diminuer les moins-values latentes de tous les autres établissement bancaires investis dans ces titres.

Du coup, les investisseurs se sont ravisés et vendredi, le cours de JP Morgan est remonté de + 2,54% après une baisse de – 4,95% la veille.

Côté technologiques, on voit que le n’a perdu que 3,33% en deux jours, ce qui n’est en soit, pas dramatique.

Maintenant, si des entreprises clientes de SVB font du Nasdaq cela pèsera.

Donc apparemment, non : Le risque systémique ne semble pas être d’actualité pour l’instant.

Et dernière nouvelle hier soir, qui conforte encore plus cette idée : La FED, le Trésor Américain et le FDIC seraient en discussion pour protéger l’intégralité des dépôts, le temps de trouver un racheteur.

Pour nous traders Forex, ce risque a donc fait baisser le dollar dans un premier temps.

[ad_2]

Source link